|

|

|||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||

Продукты

Услуги |

Начисление выходного пособия в программе "1С:Бухгалтерия Предприятия 8" (редакция 3.0)

03.04.2014

Начисление выходного пособия в связи с сокращением штата сотрудниковПример Сотрудница ЗАО "Швейная фабрика" Соколова И.А. уволена 25 февраля 2014 г. в связи с сокращением штата. При увольнении сотруднице полагается выходное пособие в размере среднемесячного заработка. Сотруднице следует выплатить выходное пособие за 19 рабочих дней, приходящихся на период с 26 февраля 2014 г. по 25 марта 2014 г. и сохраняемый заработок на период трудоустройства за 39 рабочих дней, приходящихся на период с 26 марта 2014 г. по 25 мая 2014 г. Соколовой И.А. также полагается компенсация за неиспользованный отпуск за 5,67 календарных дней в сумме 7 714,26 руб., так как она не полностью использовала дни ежегодного отпуска за отработанное время. Сотрудница была принята на работу 22.09.2013 и уволена 25.02.2014. Фактически она отработала 5 месяцев, за которые ей был начислен доход, учитываемый при исчислении среднего заработка для выходного пособия на сумму 192 000 руб. Количество рабочих дней, принимаемое в расчет среднего заработка для выходного пособия, составляет 99. Среднедневной заработок равен: 192 000 руб. / 99 дней = 1 939,39 руб. За 19 рабочих дней Соколовой И.А. полагается выходное пособие в сумме: 1 939,39 руб. * 19 дней = 36 848,41 руб. За 39 рабочих дня сотруднице полагается сохраняемый заработок на период трудоустройства в сумме: 1 939,39 руб. * 39 дней = 75 636,21 руб. Выполняются следующие действия: Настройка вида расчетаВид расчета, используемый для начисления выходного пособия в связи с сокращением штата сотрудников, описывается в плане видов расчета Начисления.

Рис. 3 Расчет и начисление выходного пособияСогласно условию нашего примера Соколова И.А. была принята на работу 22.09.2013 и уволена 25.02.2014. Сотрудница фактически отработала 5 месяцев, за которые ей был начислен доход, учитываемый при исчислении среднедневного заработка для выходного пособия на сумму 192 000 руб. Количество рабочих дней, принимаемое в расчет среднедневного заработка для выходного пособия, составляет 99. Среднедневной заработок составляет: 192 000 руб. / 99 дней = 1 939,39 руб. За 19 рабочих дней Соколовой И.А. полагается выходное пособие в сумме: 1 939,39 руб. * 19 дней = 36 848,41 руб. За 22 рабочих дня - сохраняемый заработок на период трудоустройства в сумме: 1 939,39 руб. * 39дней = 75 636,21 руб. Также Соколовой И.А. полагается компенсация за неиспользованный отпуск за 5,67 календарных дней в сумме 7 714,26 руб. Автоматический расчет сумм начислений компенсации за неиспользованный отпуск и выходного пособия в программе не поддерживается. Начисление данных видов расчета производится вручную документом Начисление зарплаты (раздел Сотрудники и зарплата - Зарплата - Начисления зарплаты). В табличную часть на закладке Начислениявведите вручную новые строки, нажав на кнопку Добавить В первой строке укажите:

Во второй строке укажите:

В третьей строке укажите:

Рис. 4 Сумма рассчитанного выходного пособия не облагается НДФЛ (п. 3 ст. 217 НК РФ) и страховыми взносами (п. 2 ч. 1 ст. 9 Федерального закона от 24.07.2009 № 212-ФЗ и пп. 2 п. 1 ст. 20.2 Федерального закона от 24.07.1998 № 125-ФЗ). Начисление выходного пособия в размере, превышающем трехкратный среднемесячный заработокПример Заместитель генерального директора ЗАО "Швейная фабрика" Потапов П.С. уволен 28 февраля 2014 г. в связи с сокращением численности и штата сотрудников организации. При увольнении сотруднику полагается выходное пособие в размере четырехкратного среднемесячного заработка за 80 рабочих дней согласно дополнительному соглашению к трудовому договору. Ежегодный отпуск Потапов П.С. использовал полностью, компенсация за неиспользованный отпуск не начисляется. Потапов П.С. был принят на работу 01.10.2013. Сотрудник фактически отработал 5 месяцев, за которые ему был начислен доход, учитываемый при исчислении среднего заработка для выходного пособия на сумму 450 000 руб. Количество рабочих дней, принимаемое в расчет среднего заработка, составляет 103. Среднедневной заработок составляет: 450 000 руб. / 103 дня = 4 368,93 руб. Сотруднику начисляется выходное пособие за 4 месяца, что составляет 80 рабочих дней:

За 80 рабочих дней Потапову П.С. полагается выходное пособие в сумме 349 514,40 руб.:

Выполняются следующие действия: Настройка вида расчета для начисления выходного пособия в размере, не превышающем трехкратный среднемесячный заработокВид расчета, используемый для начисления оплаты выходного пособия в размере, не превышающем трехкратный среднемесячный заработок, для целей налогообложения описывается в плане видов расчета Начисления.

Рис. 5 Настройка вида расчета для начисления выходного пособия в размере, превышающем трехкратный среднемесячный заработокВид расчета, используемый для начисления оплаты выходного пособия в размере, превышающем трехкратный среднемесячный заработок, описывается в плане видов расчетаНачисления.

Рис. 6 Расчет и начисление выходного пособияСогласно условию нашего примера Потапов П.С. был принят на работу 01.10.2013 и уволен 28.02.2014. Сотрудник фактически отработал 5 месяцев, за которые ему был начислен доход, учитываемый при исчислении среднедневного заработка для выходного пособия на сумму 450 000 руб. Количество рабочих дней, принимаемое в расчет среднедневного заработка, составляет 103. Среднедневной заработок составляет: 450 000 руб. / 103 дня = 4 368,93 руб. Сотруднику необходимо начислить выходное пособие в размере четырехкратного среднемесячного заработка. Данное пособие делится на два начисления:

Начисление данных сумм выходного пособия производится вручную документом Начисление зарплаты (раздел Сотрудники и зарплата - Зарплата - Начисления зарплаты). В табличной части на закладке Начисления введите вручную новые строки, нажав на кнопку Добавить В первой строке укажите:

Во второй строке укажите:

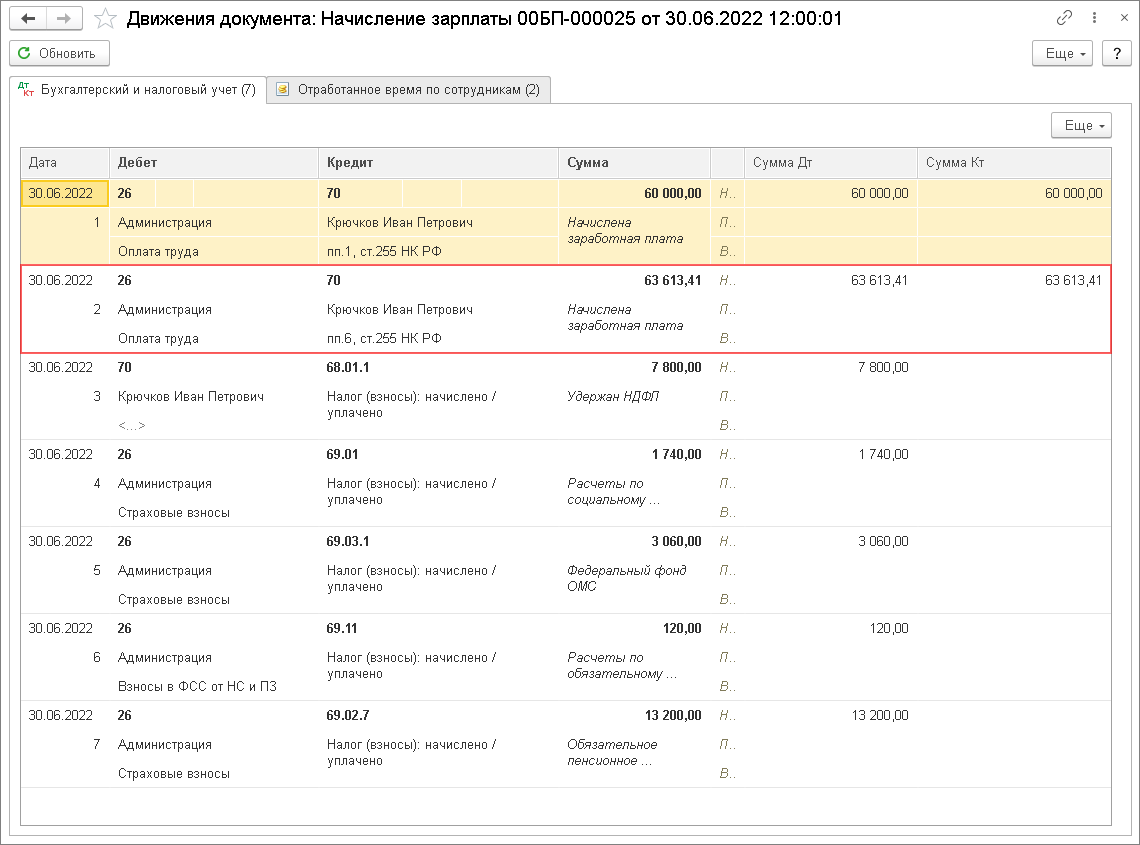

Выходное пособие, начисленное в размере четырехкратного среднемесячного заработка, составляет: 266 504,73 руб. (не облагается НДФЛ и страховыми взносами) + 83 009,67 руб. (облагается НДФЛ и страховыми взносами) = 349 514,40 руб. Рис. 7 При проведении документа сумма полученного дохода в размере 83 009,67 руб. регистрируется в составе налогооблагаемой базы по НДФЛ и страховым взносам (рис. 8).

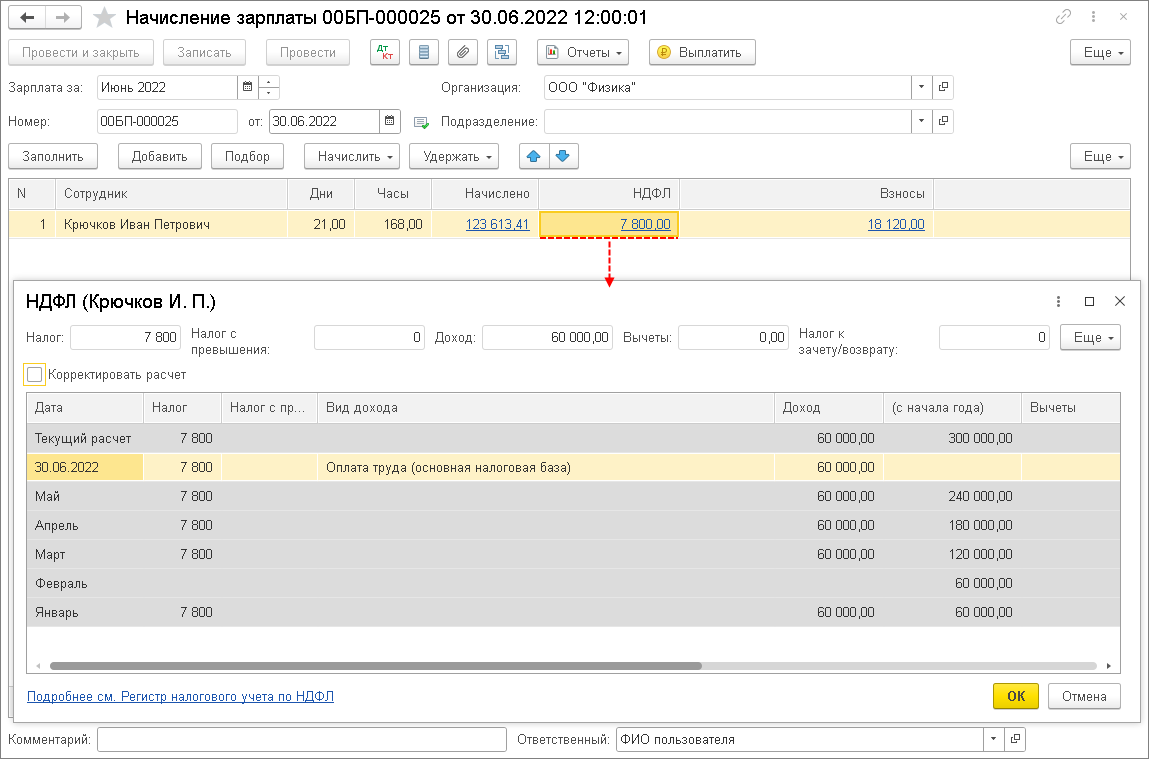

Рис. 8 Расчет НДФЛ за текущий месяц производится в документе Начисление зарплаты на закладке НДФЛ: 83 009,67 руб. * 13% = 10 791 руб. (рис. 9).

Рис. 9 Расчет страховых взносов за текущий месяц производится в документе Начисление зарплаты на закладке Взносы (рис. 10).

Рис. 10

|

|||||||||||||||||||||||||||||||||

| ||||||||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||||||